Ülkeler varlık fonları kurarlar. Kiminin kuruluş amacı ülkeyi, döviz fazlasının biriktirip ekonomik dalgalanmalara karşı korumaktır. Bazıları ülke gelirlerinin bir kısmıyla yurtiçinde ve dışında yatırımlar yaparlar. Hedef devletin sürekli gelir elde etmesidir. Bazı yatırım fonları ise ülkedeki stratejik kurumlarda pay sahibi olur ve milli kontrolü sürdürürler. Fazla gelirlerin aktarıldığı ve bu fonların kimi kez kamu borçlarını azaltmak veya bütçe açıklarını finanse etmek için kullanıldığı Varlık Fonları da vardır. Ancak Türkiye Varlık Fonu ise pek görülmemişi yapıyor ve bir borç fonuna dönüşme yolunda kararlı adımlar atıyor. Türkiye Ekonomi Politikaları Araştırma Vakfı (TEPAV) Maliye ve Para Politikası Araştırmaları Merkezi Direktörü Dr. M. Coşkun Cangöz, Türkiye Varlık Fonu’nun son 1.5 yıldaki milyarlarca dolarlık borçlanmasını Medium adlı açık sosyal yayıncılık platformundaki “Varlık fonu borç fonuna mı dönüşüyor?” başlıklı yazısında mercek altına aldı:

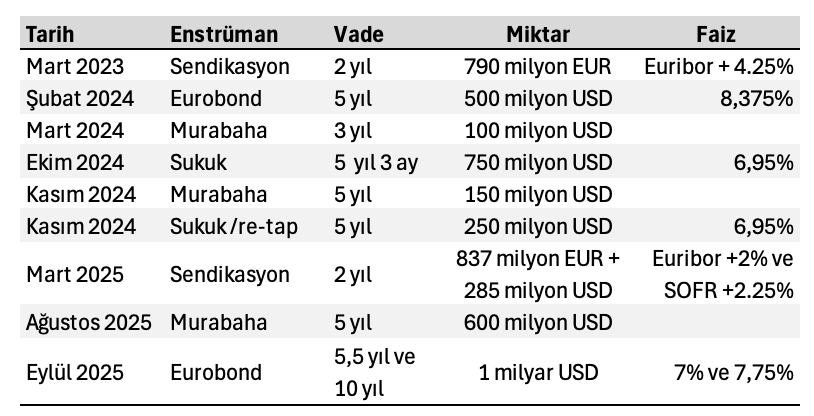

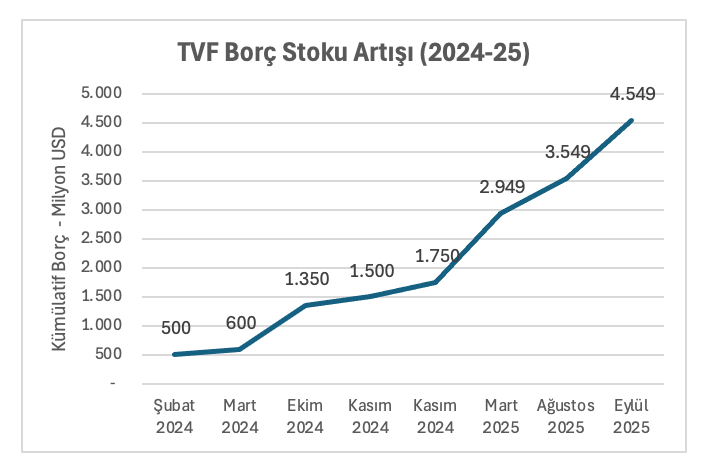

Geçtiğimiz aylarda TVF’den (Türkiye Varlık Fonu) ard arda başarılı borçlanma haberleri geldi. Bir varlık fonunun borçlanması kulağa garip geliyor değil mi? Ama fazlası da var…Türkiye Varlık Fonu (TVF) son dönemlerde hızlı bir şekilde borçlanıyor. Şubat 2024’teki Eurobond ihracıyla başlayan bu süreç, sukuk ve murabaha gibi farklı araçların da finansman setine eklenmesiyle birlikte gelişiyor. Eylül 2025’te yapılan 1 milyar dolarlık Eurobond ihracı, Ağustos’taki 600 milyon dolarlık Murabaha finansmanı ve Mart’taki 1,1 milyar euroluk sendikasyon kredisi bu zincirin son halkaları.

Kısacası; Şubat 2024’ten bu yana TVF’nin gerçekleştirdiği dış finansman tutarı 4,6 milyar dolara ulaştı.

TVF bu borçlanmaları Hazine garantisi olmadan yapıyor. Kâğıt üzerinde bu durum, fonun “uluslararası piyasalara erişim kabiliyetini güçlendirdiği” şeklinde yorumlanabilir. Ancak önemli olan iki husus var: artan borçlanma eğilimi ve şeffaflık eksikliği.

Varlık yönetirken mali risk yaratmak

Dünyadaki büyük varlık fonları, ülkelerin bugünkü gelir fazlasını gelecek kuşaklar için yatırıma dönüştürmek amacıyla kurulmuş durumda. Örneğin Norveç’in Hükümet Emeklilik Fonu petrol gelirlerini küresel hisse senetlerine ve tahvillere yatırırken, Singapur’un GIC ve Temasek fonları ülkenin finansal varlıklarını dünya çapında şirketlere ortak olarak değerlendiriyor. Kuveyt ve Katar fonları da enerji gelirlerini çeşitlendirmek için benzer stratejiler izliyor.

Türkiye Varlık Fonu ise, bu klasik modelin tersine, bir gelir fazlasını değil kamu kontrolündeki şirketlerden oluşan bir portföyü yönetiyor. Üstelik bunu giderek artan şekilde borçlanarak yapıyor.

TVF’nin dikkat çeken bir hızda dış borçlanmaya yönelmesi, fonun kuruluşu sırasında dile getirilen “paralel Hazine” eleştirilerini hatırlatıyor. Her ne kadar Hazine garantisi altında olmasa da TVF’nin yaptığı borçlanmalar Hazine ile aynı yatırımcı tabanını hedefliyor.

Hazinenin uzun yıllardır yürüttüğü dış finansman stratejisi refinansman riskini azaltmak ve borçlanma maliyetini orta-uzun vadede en düşük seviyede tutmak üzerine kurulu. TVF’nin ise daha kısa vadeli ve daha yüksek maliyetli borçlandığı görülüyor. Nitekim Şubat 2024’te Hazine’nin 10 yıllık tahvilinde getiri %7,875 iken, aynı dönemde TVF 5 yıl vadede %8,375 oranla borçlandı. Benzer biçimde, her iki kurumun da 5 yıl vadeli sukuk ihracı yaptığı Ekim 2024’te, Hazine %6,5 maliyetle borçlanırken TVF’nin oranı %6,95 oldu.

Kısacası, Hazine daha uzun vadeli ve ucuz kaynak bulurken, TVF daha kısa vadeli ve pahalı borçlanıyor.

TVF’nin borçları artarken Hazine ne yapıyor?

Dış borç stoku artarken TVF’nin internet sitesinde finansal yatırımlar, mali yükümlülükler veya dış borç pozisyonuna ilişkin hiçbir istatistik yer almıyor. Yani bu borçların koşulları, hangi projeler için kullanıldığı ya da geri ödeme takvimi hakkında kamuoyuna açık bilgi yok.

Üstelik Hazine’nin borç tablolarında da TVF kaynaklı yükümlülükler yer almıyor.

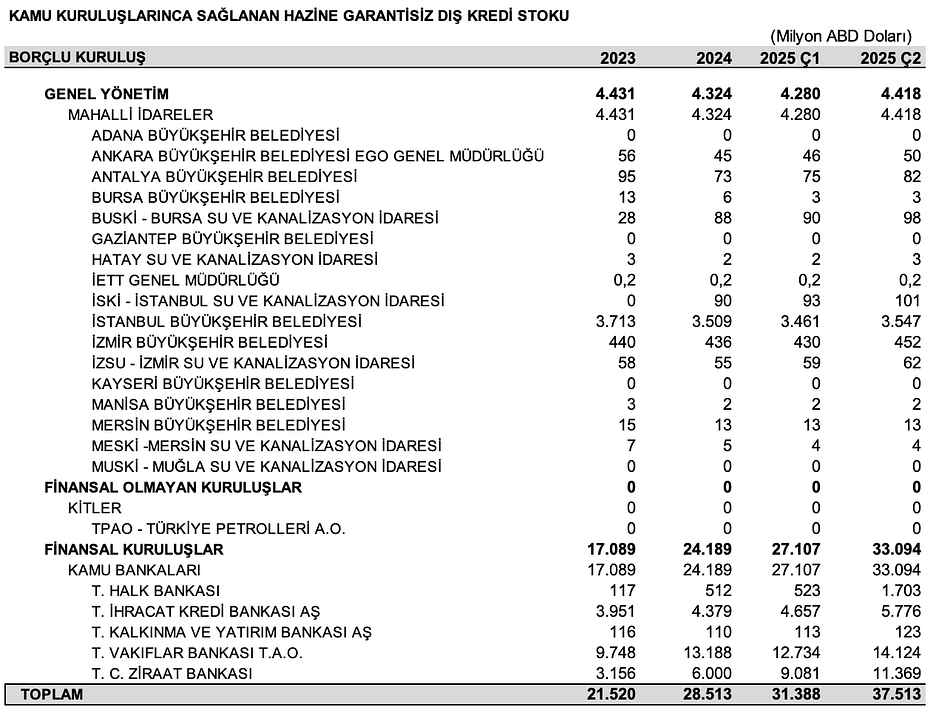

Daha önce “Gizemli borçlu kim?” başlıklı yazımda belirttiğim gibi TVF’nin Hazineye olan borçları Hazine alacak verilerinde görünmezken; şimdi buna benzer şekilde TVF’nin dış borçları da “Kamu Kuruluşlarınca Sağlanan Hazine Garantisiz Kredi Stoku” içinde yer almıyor.

Yani; garantisiz dış borçlarla ilgili veriler 4,6 milyar dolar daha düşük görünüyor.

TVF’nin bu istatistiksel görünmezliği, burada biriken mali risklerin giderek büyüdüğü gerçeğini değiştirmiyor. Ancak bu görünmezlik, TVF’nin gerçekleştirdiği borçlanmayı kamuoyu dikkatinden uzak tutarken kamusal denetiminin de dışına itiyor. Oysa modern mali yönetim sistemlerinde, kamuya ait ya da kamu kontrolündeki tüm kurumların borçlarının, garantili ya da garantisiz fark etmeksizin, bütçe şeffaflığının gereği olarak raporlanması gerekiyor.

Sonuç: Bir devletin bir hazinesi olur

TVF’nin uluslararası piyasalarda yaptığı borçlanmanın talep görmesi kuşkusuz Türkiye devleti varlıklarına olan ilginin bir yansıması. Ancak, “bir devletin bir hazinesi olur” ilkesine ters düşecek şekilde görünmeyen bir borç stoku oluşturmak yatırımcı güvenini uzun vadede zedeleyebilir. Öte yandan şeffaflıktan uzak(laşan) adımlar, yalnızca TVF’nin değil, Hazine’nin de borçlanma koşullarını olumsuz etkileyebilir.

Borçlanma otoritesinin merkeziliği, şeffaflık, risk ve maliyetin orta vadeli stratejik yönetimi kamu borç yönetiminin olmazsa olmazlarıdır. Bu çerçeveyi esneterek bilanço dışı bir alternatif borçlanma kanalının oluşması kamu maliyesi açısından da yeni ve dikkatle izlenmesi gereken bir risk kaynağı yaratıyor. Bu bağlamda, TVF’nin kuruluş amacına uygun olarak varlık fonu fonksiyonuna odaklanması ve görünürlüğü sınırlı bir borçlanma kurumuna evrilmekten kaçınması gerekiyor.